Una vez al mes llega esa fecha que a muchos les pone los pelos de punta. El momento en que tienes que restar de tus ingresos mensuales para cubrir el pago de la tarjeta de crédito.

O puede que tengas activado el pago automático, así que solo te acuerdas cuando revisas tu saldo y notas que fue descontada una suma y transferida en concepto de “cuota” al cupo de tu tarjeta de crédito.

Independiente de tu formato de pago, si es que has accedido al crédito – ya sea bancario o del retail —, has vivido ese momento. Y puede que te hayas preguntado ¿cómo funciona esto?

La facturación de las tarjetas de crédito puede ser confusa, y los estados de cuenta aún más. Por eso muchas personas no saben leer sus cartolas y se remiten a pagar, sin ahondar demasiado en los cobros.

Incluso el hecho de pagar antes, el mismo día o luego del vencimiento, afecta nuestro comportamiento crediticio. Por eso en Üin hemos decidido entregarte una guía para entender tu tarjeta de crédito, y definir cuál es la mejor opción para ti.

Revisa tu estado de cuenta

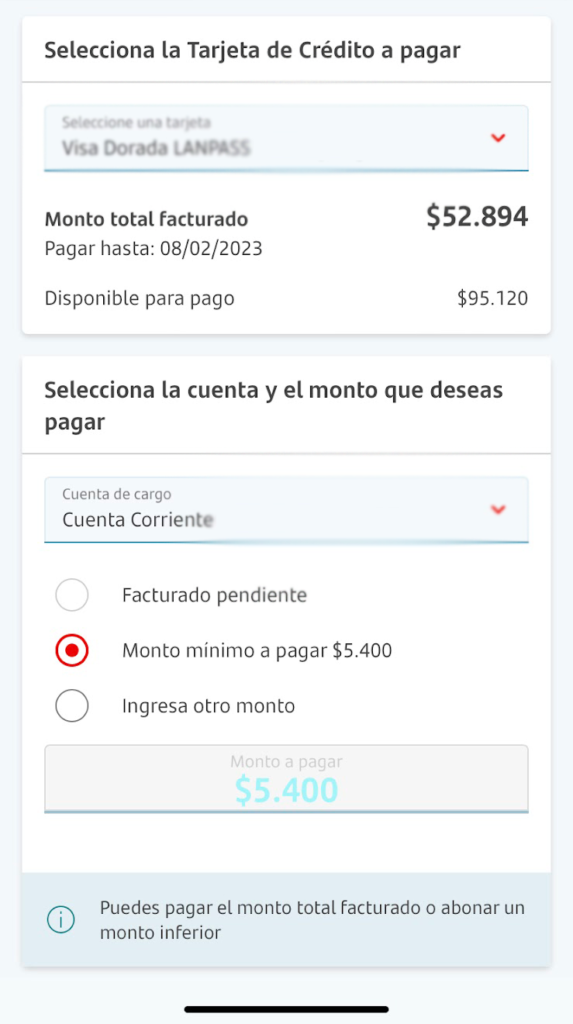

El estado de cuenta es ese documento que puede llegar en físico a tu dirección, o a través de tu correo. Varía según la institución, pero en todas se entrega más o menos la misma información. Ahí podrás encontrar tus movimientos y transacciones, monto facturado o a pagar durante ese mes, fecha de pago o vencimiento de la cuota, pago mínimo, cuántas cuotas te quedan para terminar el crédito, entre otros datos.

En conclusión, se trata de un desglose al detalle de todas las compras, avances de dinero e incluso los pagos del ciclo en curso. Ese periodo está fijado por la institución emisora de tu tarjeta, y comprende dos fechas: una de inicio y una de término. En su mayoría, estos periodos, conocidos como periodos o ciclos de facturación, duran 30 días.

Cobros a mitad de periodo, ¿qué significan?

Puede que te hayas sorprendido cuando a mitad de mes, y cuando tu deuda ya estaba saldada, se haya liberado otro monto disponible para el pago. Eso, muy probablemente es de una compra o avance que pediste dentro del ciclo de facturación, sin cuotas a plazo, por lo que su facturación se da de manera automática.

Pero relájate, no es necesario que lo pagues de inmediato, solo debes guiarte por la información de tu facturación mensual y la fecha de pago límite.

Te dejamos un ejemplo de la vida real:

El monto total facturado es un tema, y es lo que idealmente debemos pagar completo para así no acumular intereses. Por otro lado, el monto “disponible para pago” funciona distinto. Ahí se acumulan aquellas compras y avances que hiciste durante el ciclo de facturación, sin cuota. Es decir, que se pueden pagar apenas son aceptados por tu banco. Lo más probable es que ese cobro se incluya en tu próxima facturación, así que no desesperes.

De todas formas, nunca está de más saber si estos cobros están incurriendo en intereses diarios. Sí es así, vale la pena adelantar el pago y no esperar hasta la próxima facturación.

¿Cuándo conviene pagar tu tarjeta de crédito?

Mucho se habla de que si pagas antes de la fecha de corte del ciclo de facturación, el banco o institución financiera emisora de tu tarjeta, no lo registra como historial de crédito, y tu score (o puntaje) crediticio no varía. Pero eso no es tan así, lo ideal es que pagues antes de la fecha límite informada en tu estado de cuenta, así no caes en mora, y no se cobran intereses.

De hecho, si pagas antes de tu fecha de corte, es menor la cantidad que utiliza el banco para calcular cuántos intereses debes pagar, en conclusión, evitas ese cobro.

*Protip: No te dejes llevar por el pago mínimo. Suena tentador, pero cuando cubres solo el pago mínimo, estas pagando intereses y acumulando la deuda real para más adelante. Si es que no puedes pagar el monto total facturado, intenta, al menos, abonar más que el mínimo impuesto.

La mejor forma de sacarle provecho y disfrutar de tu acceso al crédito es saber priorizar. Es muy seductor pagar en plazos, pero debes asumir que ese “tiempo de gracia” que se te entrega al comprar en cuotas, tiene un costo extra.

Para aprovechar al máximo tu tarjeta de crédito debes estar preparado/a para enfrentar los intereses y la obligación mensual de pagar, para no tener malos ratos, o peor, caer en una deuda negativa que te produzca estrés financiero.

En Üin te entregamos acceso a ahorro, inversión y educación financiera, herramientas clave para que vuelvas a confiar en tus finanzas y puedas mirar tu estado de cuenta sin temor a no entender o llevarte una mala sorpresa.